这场因创始人吴奇隆、股东刘诗诗赵丽颖的身影而备受瞩目的明星资本盛宴,终于拉开帷幕。1月15日早9时,股份将在联交所主板开始买卖。时隔四年多,稻草熊再战IPO,市场环境已然巨变。

据弗若斯特沙利文报告显示,按2019年首轮播映电视剧数目计, 稻草熊在中国所有剧集制片商及发行商中排名第四,市场份额为6.0%。按收入计,稻草熊影业在行业里排名第六,市场份额为1.7%。无论从哪个角度看,稻草熊都是一个颇具分析参考价值的影视公司样本。

深度绑定爱奇艺:“平台X影视公司”的风险与隐患

这是一个漫长曲折的上市故事。2014年,吴奇隆创立稻草熊娱乐。2015年12月,刘诗诗以200万元获得稻草熊影业20%股权,赵丽颖以10万元获得稻草熊影业1%股权。2016年3月,暴风集团拟以10.8亿元的对价收购稻草熊影业60%的股权,刘诗诗将获得现金股票合计2.16亿, 这份收益翻了百倍的“聘礼”侧面计算出稻草熊彼时估值达到18亿。然而当年6月,证监会以“标的公司盈利能力具有较大不确定性,不符合《上市公司重大资产重组管理办法》的相关规定”为由而否决了这起收购案。

通过被收购A股上市之梦破碎后, 稻草熊曾尝试携手阿里影业。2016年12月,阿里影业基金投资稻草熊A轮,以2.25亿资金获得了约15%的股份,以此计算稻草熊的估值为15亿。随后阿里影业基金于2018年8月选择了退出,外界猜测原因为业绩没有达到其要求。

2020年7月20日,稻草熊影业向港交所递交了招股说明书。5个月之后,港交所网站显示通过聆讯。招股书信息显示,稻草熊在上市前的股东架构中, 控股股东为刘小枫(58.41%),此外其他股东为爱奇艺(19.57%)、刘诗诗(14.8%)、赵丽颖(0.79%)、翟芳(6.43%) 。根据投票安排,刘小枫可行使80.43%的投票权。刘诗诗所持有的股份为吴奇隆、刘诗诗夫妻二人婚后共同财产。外界有传言称,多次在吴奇隆出品剧集如《蜀山战纪》《新白发魔女传》中担任总制片人的刘小枫,为吴奇隆代持股份。

一份股权结构图,牵扯出一系列项目。例如赵丽颖出演的《楚乔传》《蜀山战纪》,以及刘诗诗出演的《醉玲珑》等剧均是由稻草熊影业出品。从IP资源储备来看,稻草熊目前拥有30个IP,包括6个原创剧本及24个改编剧本。此次上市筹集资金的70%将用于剧集制作,重点项目是《浮图缘》《月歌行》《公子倾城》等古装剧。

这份股权结构图还能看出, 身为稻草熊第二大股东的爱奇艺则通过持股实现了深度绑定,既是大股东,同时也是第一大客户,主要发行渠道,以及第一大供应商。其合作关系可以追溯到2015年“一剧两星”政策利好自制剧和网剧市场爆发, 双方首次在国内共创了“先网后台”的播出模式,2018年和2020年,爱奇艺通过附属公司Taurus Holding持股,先后对稻草熊进行两轮投资,共计5514万美元。

2017年,爱奇艺为稻草熊贡献收入达1.16亿元,占公司全部收入的21.4%。 自2018年起,爱奇艺成为稻草熊的最大客户,在2018和2019年贡献收入2.45亿元和2.09亿元,占稻草熊总收入的36.0%和27.2%。2020年上半年,爱奇艺贡献营收达4.01亿元,比重占到69.2%,依然排名第一。 在稻草熊已播映的29部剧集中,有24部将爱奇艺作为主要发行渠道之一。

2018年,稻草熊花费1.12亿元向爱奇艺采购买断剧集,占采购总额的16.2%。2019年,稻草熊继续向爱奇艺支付1.49亿元,占到采购金额的15.8%。

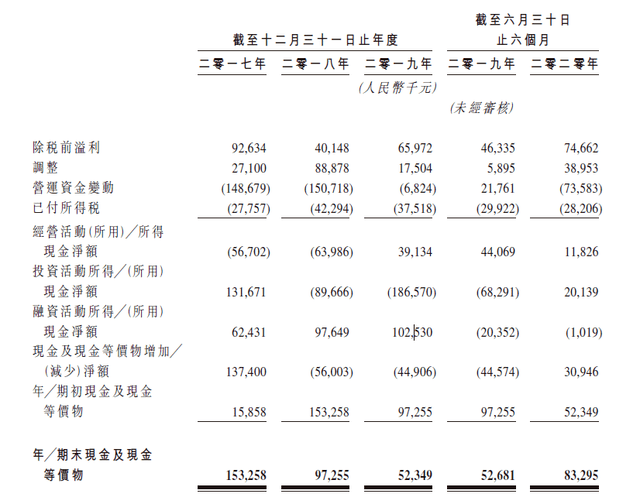

招股书还显示,在过去2017年、2018年和2019年三个财政年度和2020年第一季, 稻草熊的营业收入分别为5.43亿、6.79 亿、7.65亿和3.27亿人民币,相应的净利润分别为6,403.0万、1,051.3 万、5,040.0万和 4,289.1万人民币。在影视公司大多现金流堪忧的情况下, 稻草熊健康的现金流状况与深度绑定头部平台采取“定制剧”模式,回款前置不无关系。

稻草熊在招股书中明确说明了对爱奇艺的依赖:“ 倘公司无法与爱奇艺维持业务关系,爱奇艺失去其领军市场地位或不再受欢迎,公司业绩将受到重大不利影响。”制作公司离不开平台资源渠道,话语权、议价能力更弱,但平台并不依赖于制作公司。2018年爱奇艺即已对外投资了至少26家内容公司。

深度绑定一方面带来了稳定营收,另一方面也埋下业务发展可能受限的隐患。此外, 在越来越倾向于口碑中心制的网剧市场上,稻草熊出品剧集口碑质量并不占优势,主要发力的古装奇幻也不再是近两年来的内容风口,略显过时:媒体统计显示,30部作品中,豆瓣评分在6分以上的仅有10部,7分以上3部,这三部都不是自制剧。最近上线的《灵域》同样水花不大。

类似地, 平台与影视公司的深度绑定趋势正在加速,似乎验证了“未来都为BAT打工”的预言。例如2020年B站宣布以5.13亿港元战略投资欢喜传媒,交易完成后,B站将持有欢喜传媒扩股后总股本约9.90%的股份。今年1月4日,欢喜传媒集团有限公司宣布与芒果TV达成战略合作协议。 影视寒冬加剧了内容制作公司业绩的不稳定性,投入平台的怀抱能够有效“回血”抵御风险,但同时也加剧了行业的马太效应,头部垄断。

四家影视公司闯关成功,释放行业回暖信号

在资本市场上遇冷已久的影视行业,明星资本,俨然正处在回春进行时。

由于自身轻资产、业绩波动大、财务数据不可比、规范性缺失等特点,甚至有一部分绑定明星的公司出现了“虚高估值空壳公司”的现象,影视公司通常会遭遇监管层的严格监管,“影视公司上市难”是业内公认的事实。2018年起税务风暴席卷影视圈,资本退潮,投融资事件直线减少,上市也变得更加艰难。

据Wind数据统计,2011-2017年,共有金逸影视、横店影视、光线传媒、万达电影等13家影视企业上市。此外,2018年,开心麻花、华视娱乐、和力辰光等多家知名影视公司陆续终止IPO申请。同年,嘉行传媒和基美影业等多家公司退出新三板。此后华录百纳、中南文化等多家上市公司易主。融资受阻使得影视行业出现了极高的质押率。

由此, 出现了两种选择,要么被上市公司收购间接上市,要么寻求美股或港股上市。以前者为例,3度闯关的IPO失利的新丽传媒最终卖身阅文集团。但这些被收购的公司则需要承担对赌协议的压力。在过去的两年里,新丽传媒都未能如期完成业绩对赌。2018年,新丽传媒净利润3.24亿元,仅完成承诺利润的64.8%;2019年,新丽传媒净利润5.49亿元,仅完成承诺利润的78.4%。

以后者为例,稻草熊是典型代表。据悉,在2017年10月金逸影视上市之后,连续20多个月都再无影视公司上市,到2020年接连传来了四家公司的IPO消息, 影视公司开始转变思路寻求境外上市。2020年7月,华夏视听正式在香港上市;11 月5 日,博纳影业首发获得证监会审核通过,拟登陆深交所中小板;12 月18 日,长信传媒在新加坡交易所主板成功上市;12 月20 日,据港交所网站显示,稻草熊正式通过港交所上市聆讯。据了解另有多家从新三板退市的影视公司也开始筹备港股上市。

去年4月,港交所宣布对“同股不同权”等三类公司打开大门。全国中小企业股份转让系统公司与港交所签署了合作谅解备忘录。这意味着“创业板+H股”的模式已经正式落地,多项政策为影视公司登陆港股带来利好。

影视公司资本化回温了吗?尽管上述四家上市取得进展的公司多属业内头部,但也无疑释放出些许利好迹象。两个月之前,中国文化产业投资母基金在北京正式成立。基金由中宣部和财政部共同发起设立,目标规模500亿元,首期已募集资金317亿元。这同样也是一个“回春”信号。

根据同样在港股上市的影视公司来看,欢喜传媒自上市以来股价持续下行,目前的股价为1.470港元,力天影业上市首日破发,股价跌超33%。 对稻草熊来说,万里长征刚刚迈出了第一步,上市之后能否输出爆款,得到市场的认可才是更重要的。